|

Tisztelt Ügyfelünk!

Köszöntjük Önt az UniCredit Bank Hungary Zrt. megújult, elektronikus Vállalati Hírlevelével, amelyben a legújabb ajánlatainkról és szolgáltatásainkról tájékoztatjuk.

|

|

Bankunk új szolgáltatása – EFER átutalás

|

|

|

|

A Növekedési Hitelprogram 3. szakasza forintban már elérhető az UniCredit Bankban és az UniCredit Leasingnél

|

|

|

|

Az EXIM által refinanszírozott hitelekhez EXIM garanciát is igényelhet a jövőben!

|

|

|

|

Használja ki a történelmi mélyponton lévő kamatokat, és rögzítse kamatköltségét hosszú távra! – Megoldások az UniCredit Treasury területétől

|

|

|

|

Társadalmi felelősségvállalás az UniCredit Bankban

|

|

BANKUNK ÚJ SZOLGÁLTATÁSA – EFER ÁTUTALÁS

Gyorsabban és egyszerűbben intézheti cége fizetési kötelezettségeit az EFER-hez (Elektronikus Fizetési és Elszámolási Rendszer) csatlakozó állami intézmények, például a Nemzeti Adó- és Vámhivatal (NAV) vagy az Országos Bírósági Hivatal (OBH) felé. Az UniCredit az elsők között kínálja ügyfeleinek az EFER szolgáltatást, melynek segítségével egy intézménynek – különböző jogcímeken – teljesítendő fizetéseit akár egy tranzakcióval elintézheti.

Melyek az EFER átutalás előnyei?

|

|

Kényelmes ügyintézés: az elektronikus banki rendszerbe belépve Ön már a kedvezményezett hivatal oldalán – a rögzítetteknek megfelelő – előre kitöltött megbízást kapja meg, így nincs más teendője, mint jóváhagyni a fizetési műveletet.

|

|

|

|

Lehetőség a tranzakciós díjak mérséklésére: az egyes hivatalok lehetőséget biztosíthatnak a több jogcímen történő fizetések összevontan történő teljesítésére (például a NAV részére lehetséges több adónemre vonatkozó fizetési kötelezettség együttes teljesítésére ún. felosztási rendelkezés segítségével), így a kisebb tranzakciószám és az összevont fizetési összeg révén a banki tranzakciós díj csökkenthető.

|

|

Hogyan veheti igénybe ezt a szolgáltatást?

Az EFER átutalás minden ügyfelünk számára elérhető, akik bankunknál forint fizetési számlával és ahhoz kapcsolódó Spectra (v.6.02), SpectraNet vagy SpectraNet Mobil hozzáféréssel rendelkeznek. A pontos feltételeket bankunk

Általános üzleti feltételei, a díjszabást a kondíciós listák tartalmazzák.

További részletes leírás a szolgáltatásról a bank honlapján, a www.unicreditbank.hu/efer címen érhető el.

A Növekedési Hitelprogram 3. szakasza forintban már elérhető az UniCredit Bankban és az UniCredit Leasingnél

A Magyar Nemzeti Bank (MNB) Növekedési Hitelprogramjának harmadik szakasza (NHP3) 2016 végéig lehetőséget biztosít ügyfeleink számára az akár 10 éves futamidejű, kedvező kamatozású hitelek igénybevételére olyan új beruházások megvalósításához is, amelyek elindítását eddig a magas finanszírozási költségek nem tették lehetővé.

Az NHP3 program I. pillére keretében kedvező kamattal nyújtunk forintban zárt és nyílt végű pénzügyi lízing-, illetve kölcsönfinanszírozást azon kis- és középvállalkozások számára, amelyek megfelelnek a 2004. évi XXXIV. törvényben előírtaknak.

Az NHP3 programban beruházási hitel igényelhető a számvitelről szóló 2000. évi C. törvény (Szmt.) 25. § szerint meghatározott immateriális javak és az Szmt. 26. § szerint meghatározott tárgyi eszközök beszerzésére, létesítésére, már meglévő eszközök átalakítására, korszerűsítésére és kapacitásuk bővítésére, továbbá az Szmt. 27. § szerint meghatározott tartós részesedések közül a 2015. november 30. előtt alapított vállalkozásban történő részesedés szerzésre azzal, hogy a nyilvánosan működő részvénytársaságokban (nyrt.) való részesedésszerzés esetén annak legalább 10 százalékot elérő tulajdoni hányadot kell eredményeznie.

Miért ajánljuk az MNB NHP3 forint beruházási hitelt a vállalkozásának?

|

|

A hitel kamatozása rendkívül kedvező: a hitel teljes futamidejére rögzített, legfeljebb évi 2,5% fix kamatozású;

|

|

|

|

a teljes – legfeljebb 10 éves – futamidőre előre tervezheti a hitellel kapcsolatos költségeit;

|

|

|

|

nincs kezelési költség, az előtörlesztés is díjmentes;

|

|

|

|

immateriális javak, tárgyi eszközök beszerzésére, létesítésére, korszerűsítésére és a 2015. november 30. előtt alapított vállalkozásban történő részesedés szerzésre is használható.

|

|

Szeretnénk külön kiemelni az UniCredit Leasingnél elérhető MNB NHP3 forint lízingkonstrukció és gépbeszerzésre nyújtható kölcsön főbb jellemzőit:

|

|

a finanszírozás célja: új beruházáshoz új, illetve használt termelőeszközök beszerzése, melyek a vállalkozás üzleti tevékenységét szolgálják;

|

|

|

|

igénybe vehető: gépek, berendezések, termelőegységek, kis és nagy haszongépjárművek beszerzésére;

|

|

|

|

a finanszírozás összege: min. 3 millió Ft, max. 1 milliárd Ft;*

|

|

|

|

konstrukció: nyílt és zárt végű pénzügyi lízing, kölcsön;

|

|

|

|

devizanem: forint; futamidő: 2-7 év;

|

|

|

|

önerő: minimum a vételár áfa összege (ügyfélminősítéstől és eszközkategóriától függően);

|

|

|

|

a szerződéskötés határideje: 2016. december 16.

|

|

A program részletes leírása letölthető a Magyar Nemzeti Bank honlapjáról:

http://www.mnb.hu/monetaris-politika/novekedesi-hitelprogram-nhp

http://www.mnb.hu/letoltes/nhp3-termektajekoztato-2016marc21.pdf

*Ez a felső összeghatár a KKV törvény 4. § (2)-(4) pontja szerinti – a partnervállalkozásaival és kapcsolódó vállalkozásaival együttesen a program keretében az összes hitelintézettől és pénzügyi vállalkozástól kapható – maximális összeget is jelenti.

Az EXIM által refinanszírozott hitelekhez EXIM garanciát is igényelhet a jövőben!

Az EXIM az általa refinanszírozott hitelekhez a Garanciaprogram keretében az UniCredit Bankkal kötött keretszerződése alapján hitelfedezeti garanciát nyújt, és ezzel támogatja a hazai közepes és nagyvállalatok hitelhez jutását.

Az EXIM államilag 100 százalékban viszontgarantált hitelfedezeti bankgaranciát nyújt azon áru- és szolgáltatás-exportőrök, valamint beszállítóik részére, akik megfelelnek az EXIM által refinanszírozott bármely hitelprogram feltételeinek. A garancia kibocsátása nem automatikus, az ügyletek egyedi elbírálásának jogát az EXIM fenntartja.

Miért előnyös az EXIM garancia igénybevétele?

|

|

Kevesebb fedezet mellett juthat az EXIM által refinanszírozott hitelhez.

|

|

|

|

Minden, az EXIM által refinanszírozott hiteltermékhez kapcsolódóan igényelhető.

|

|

|

|

A finanszírozott hitelügylet tőkeösszegének legfeljebb 80 százalékára kérhető.

|

|

|

|

Nem kell megfelelnie a csekély összegű (de minimis) támogatási szabályoknak, korlátoknak.

|

|

|

|

A hitel devizanemének megfelelően forintban, euróban vagy amerikai dollárban bocsátják ki.

|

|

|

|

A garancia díja kedvező, egyedileg állapítják meg az ügylet fedezettsége és a hitelfelvevő minősítése alapján.

|

|

Kinek ajánljuk az EXIM garanciáját?

Olyan hazai közepes és nagyvállalatoknak, amelyek

|

|

az EXIM által refinanszírozott terméket vesznek igénybe, és a termék szabályainak megfelelnek;

|

|

|

|

a magyar jog szerint legalább egy éve létező és érvényesen működő, devizabelföldinek minősülő gazdálkodó szervezetek, és a székhelyük Magyarország területén van;

|

|

|

|

nem állnak csőd-, felszámolási eljárás vagy végelszámolás alatt, illetve ellenük ilyen eljárás nem indult;

|

|

|

|

nem rendelkeznek lejárt adó vagy adók módjára behajtható köztartozással, valamint hitel-, garancia- vagy lízingszerződésből eredő lejárt tartozással;

|

|

|

|

exportügyletének finanszírozási célja nem esik a magyar jogszabályok vagy a nemzetközi egyezmények alapján tilalom alá, és környezetvédelmi jogszabályba nem ütközik;

|

|

|

|

hitelügylete vonatkozásában az elvárt mértékű magyar származás igazoltnak tekinthető;

|

|

|

|

minősítése megfelel az EXIM által elvártaknak.

|

|

Használja ki a történelmi mélyponton lévő kamatokat, és rögzítse kamatköltségét hosszú távra! – Megoldások az UniCredit Treasury területétől

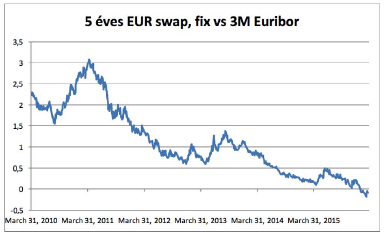

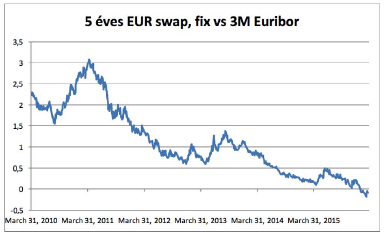

Az Európai Központi Bank történelmi mértékű monetáris lazítást hajtott végre az elmúlt években: irányadó refinanszírozási kamatát márciusban újabb 5 bázispontos kamatvágással nulla százalékra, betéti kamatát pedig -0,4%-ra csökkentette. Emellett mennyiségi lazítási programjával a hosszabb lejáratú európai állampapír- és vállalati kötvényhozamokat is drámaian leszorította az elmúlt időszakban. Ennek hatására az euró hitelezésben első számú referenciakamatként használt EURIBOR bankközi kamatlábat 2015 tavasza óta negatív tartományban jegyzik.

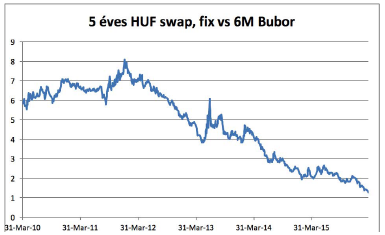

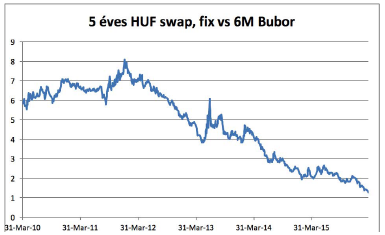

Hasonló folyamat játszódott le Magyarországon is. A Magyar Nemzeti Bank újabb mélypontra, 1,20%-ra csökkentette irányadó kamatát, amelynek hatására az elmúlt időszakban a magyar bankközi referencia kamatláb, a három hónapos BUBOR is hasonló szintre csökkent. Az MNB által szintén alkalmazott nem-konvencionális monetáris eszközökkel pedig a hosszú lejáratú kamatokra gyakorolt erőteljes leszorító hatást.

Nem biztos azonban, hogy a kamatok tartósan, évek múlva is a jelenlegi alacsony szinten maradnak: a gazdasági növekedés erősödése, az energiaárak újbóli meglódulása, az ennek nyomán ismét meginduló infláció vagy a devizaárfolyamok alakulása a jegybankokat is a monetáris politikájuk normalizálására és idővel kamatemelésre késztethetik, amelynek hatására a vállalati hitelekre fizetett, irányadó bankközi kamatok is emelkedni fognak, megdrágítva ezzel az új és futó finanszírozások költségét.

A kamatemelkedés hitelekre gyakorolt kedvezőtlen hatása ellen azonban lehet, sőt tanácsos is védekezni. Erre nyújt lehetőséget a kamatcsere termék (angolul: interest rate swap – IRS), amely egy változó és egy fix kamat cash-flow cseréjét jelenti adott névértékre vonatkoztatva. A kamatcsere-ügylet a kamatkockázat fedezésére leggyakrabban használt eszköz a vállalati kockázatkezelésben: közép vagy hosszú lejáratú, változó kamatozású hitelek kamatát lehet vele hatékonyan rögzíteni a hitel teljes futamidejére.

A kamatcsere ügylet előnyei:

|

|

a kamatcsere-ügylettel fixálhatja egy hitel kamatköltségét, és védekezhet a rövid lejáratú kamatok jövőbeni emelkedése ellen;

|

|

|

|

a kamatcsere-ügylettel rugalmasan, piaci várakozásainak függvényében rögzítheti tervezett vagy már lehívott – akár más banktól, akár kapcsolt vállalkozástól felvett – kölcsönének kamatát;

|

|

|

|

az IRS megkötése költségmentes, a swap megkötésekor megállapodott fizetendő fix kamat minden költséget tartalmaz.

|

|

A kamatcsere-ügylet kockázatai:

|

|

az IRS piaci értéke jelentősen változhat a kamatok vagy a hozamgörbék változásának hatására;

|

|

|

|

nagy piaci értékváltozás esetén a bank pótfedezetet kérhet;

|

|

|

|

a hitel előtörlesztése vagy átstrukturálása a kamatcsere-ügylet zárását vonja maga után, ami jelentős zárási költséggel járhat, ha az IRS piaci értéke az ügyfél szempontjából negatív.

|

|

Corporate Treasury sales munkatársaink szívesen tájékoztatják a kamatfedezeti ügyletek adta lehetőségekről és azok megkötésének feltételeiről.

Forrás: Bloomberg

A bank felhívja ügyfelei figyelmét, hogy a fenti adatok, illetve információk a múltra vonatkoznak, és hogy a múltbeli adatokból és információkból nem lehet a jövőbeni hozamra, változásra, illetőleg teljesítményre vonatkozó megbízható következtetéseket levonni.

Forrás: Bloomberg

A bank felhívja ügyfelei figyelmét, hogy a fenti adatok, illetve információk a múltra vonatkoznak, és hogy a múltbeli adatokból és információkból nem lehet a jövőbeni hozamra, változásra, illetőleg teljesítményre vonatkozó megbízható következtetéseket levonni.

Társadalmi felelősségvállalás az UniCredit Bankban

Az UniCredit 14 országban csatlakozott a Föld Órája 2016 programhoz

Március 19-én 14 európai ország 82 épületében oltotta le a villanyt az UniCredit a Föld Órájában. Ezzel a csoport immár kilencedik éve vesz részt a WWF globális kezdeményezésében, amely a bolygónkra nézve komoly veszélyeket rejtő klímaváltozásra kívánja felhívni a figyelmet. Az UniCredit programban való részvétele tükrözi a csoport tartós erőfeszítéseit, amelyeknek célja környezetünk megóvása és a fenntartható fejlődés támogatása. Az idei Föld Órája megmozdulásban az UniCredit Bank Hungary Zrt. budapesti székháza is részt vett.

A „Lépj velünk!” CSR program díjazott civil szervezetei

Nagy érdeklődés övezte a „Lépj velünk!” társadalmi innovációs programunkat. Erre 124 pályázat érkezett olyan szervezetektől, amelyek hátrányos helyzetű közösségeknek nyújtanak lehetőséget arra, hogy saját tevékenységük révén tartósan tudjanak javítani az életkörülményeiken. Az öt díjazott összesen 60 000 euró összértékű pénzügyi támogatásban, valamint fél éven át tartó szakmai mentorálásban részesül. A SUHANJ! Alapítvány, az Igazgyöngy Alapítvány, a Magyar Református Szeretetszolgálat, a Nem Adjuk Fel Közhasznú Szociális Szövetkezet és a különdíjas Technológiai Oktatásért Alapítvány a projektjeikkel fenntartható módon támogatnak olyan hátrányos helyzetű közösségeket, amelyek a kapott segítséggel a saját munkájuk révén szeretnének javítani az életkörülményeiken.

|

|